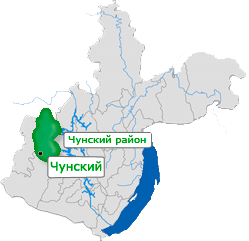

Чунский районмуниципальное образование |

|

Администрация муниципального района “Чунский район” Иркутской области

р.п.Чунский, ул.Комарова, д. 11

|

23.07.2024 Регулярные платежи за пользование недрами не входят в состав ЕНП В соответствии с Бюджетным кодексом Российской Федерации регулярные платежи за пользование недрами относятся к неналоговым доходам, следовательно, входят в систему обязательных неналоговых платежей, уплачиваемых при пользовании недрами. Согласно Налоговому кодексу Российской Федерации такие платежи не входят в состав Единого налогового платежа и должны уплачиваться на конкретный код бюджетной классификации (КБК) 18211202030011000120 с ОКТМО по месту нахождения участка недр. В соответствии с Законом Российской Федерации от 21.02.1992 № 2395-1 «О недрах» регулярные платежи за пользование недрами взимаются в денежной форме и зачисляются в федеральные, региональные и местные бюджеты. В случае уплаты регулярных платежей путем перечисления на КБК ЕНП денежные средства не могут быть зачтены/уточнены в счет уплаты начисленного платежа, что может привести к образованию задолженности. В этом случае налоговый орган вправе принять соответствующие меры взыскания. Соблюдение простых правил при оформлении документов для уплаты платежей, не входящих в ЕНП, поможет избежать образования задолженности. 09.07.2024 В июле 2024 года организации и индивидуальные предприниматели, выплачивающие доходы работникам, представляют соответствующие Уведомления Межрайонная ИФНС России №24 по Иркутской области (Долговой центр) напоминает, что для корректного распределения в бюджеты Российской Федерации уплаченных денежных средств необходимо своевременно представить Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов по форме, утвержденной Приказом ФНС России от 02.11.2022 N ЕД-7-8/1047@ (КНД 1110355). В июле 2024 года организации и индивидуальные предприниматели, выплачивающие доходы работникам, представляют соответствующие Уведомления: по Налогу на доходы физических лиц, исчисленному и удержанному: - за период с 23 по 30 июня - не позднее 3 июля; - за период с 1 по 22 июля - не позднее 25 июля. по Страховым взносам за июнь 2024 года – Уведомление НЕ подается. Налог на имущество, транспортный и земельный налоги организаций, УСН и ЕСХН За 2 квартал (полугодие) - не позднее 25 июля Дополнительно рекомендуем, во избежание формирования необоснованной переплаты на вашем ЕНС, в случае уплаты налогов ранее установленного срока, одновременно (в этот же день) представить Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов на сумму перечисленных денежных средств. С информацией о сроках сдачи Уведомления об исчисленных суммах налогов, кодах периодов и сроках уплаты налогов, страховых взносов в 2024 году можно ознакомиться на сайте ФНС России по адресу: www.nalog.gov.ru.

Важно правильно заполнять реквизиты в платежных документах на уплату ЕНП Межрайонная ИФНС России № 24 по Иркутской области обращает внимание налогоплательщиков на правила заполнения реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации. Неверно оформленные платежные документы Управление Федерального казначейства по Тульской области относит в разряд невыясненных поступлений, что приводит к невозможности отражения таких платежей в информационных ресурсах налоговых органов и образованию задолженности, а также применению штрафных санкций. Самой распространенной ошибкой является неверное указание реквизита «Номер счета получателя». Плательщики часто ошибаются в количестве нулей в его номере. Обращаем внимание! Номер счета получателя должен содержать 20 цифр и заканчиваться на два нуля. Реквизиты для заполнения платежных документов: Наименование банка получателя средств: Отделение Тула Банка России//УФК по Тульской области г. Тула; БИК банка получателя средств (БИК ТОФК): 017003983; Номер счета банка получателя средств: 40102810445370000059; Получатель: Казначейство России (ФНС России); ИНН 7727406020 КПП 770801001 Номер счета получателя средств: 03100643000000018500.

Для вновь зарегистрированных налогоплательщиков межрайонные инспекции провели семинары по налоговой тематике Для вновь зарегистрированных налогоплательщиков налоговые инспекции по Иркутской области провели семинары по налоговой тематике, на которых рассказали об исчислении и уплате налогов и страховых взносов, налоговых режимах и отчетности. Специалисты отметили преимущества ведения единого налогового счета (ЕНС), такие как простое оформление платежей с общими реквизитами для всех налогов, быстрый возврат переплаты и другие. Особо остановились на сроках уплаты налогов и взносов: по общему правилу - это 28-е число соответствующего месяца. Для сдачи уведомлений также установлен один срок - 25-е число. Слушателям разъяснили, что специальный налоговый режим «Налог на профессиональный доход» (НПД) могут применять физические лица и ИП без работников. НПД уплачивается с доходов от выполнения работ и оказания услуг по гражданско-правовым договорам, сдачи в аренду жилья, автомобилей и другого движимого имущества, продажи продукции собственного изготовления. Индивидуальные предприниматели в отношении доходов, облагаемых НПД, не применяют ККТ. Налогоплательщики получили подробную информацию о «Личном кабинете индивидуального предпринимателя» и «Личном кабинете юридического лица». Это удобные информационные сервисы, которые гарантируют защиту информации и представляет дистанционно широкий спектр услуг взаимодействия с налоговым органом без личного визита в инспекцию, что позволяет экономить время. Кроме того, присутствующие узнали, как можно подобрать оптимальную систему налогообложения с помощью налогового калькулятора «Выбор подходящего режима налогообложения». По окончании встреч представители инспекции ответили на вопросы присутствующих, предложили заполнить согласие на СМС-информирование о задолженности, вручили памятки со сроками представления отчетности и уплаты платежей на ЕНС.

Дополнительный взнос на обязательное пенсионное страхование за 2023 год нужно заплатить не позднее 1 июля Индивидуальные предприниматели исчисляют и уплачивают дополнительный взнос на обязательное пенсионное страхования за 2023 год не позднее 1 июля. Это касается также адвокатов, медиаторов, нотариусов, занимающихся частной практикой, арбитражных управляющих, оценщиков, патентных поверенных и иных лиц, занимающихся частной практикой. Сумма дополнительного взноса составляет 1% от суммы дохода за 2023 год, превышающего 300 тыс. рублей. При этом размер страховых взносов с дохода плательщика, превышающего 300 тыс. рублей за расчетный период 2023 года, не может быть более 257 061 рубля. Рассчитать сумму, подлежащую уплате, поможет электронный сервис «Калькулятор расчета страховых взносов» на сайте ФНС России. Размер дохода для исчисления страховых взносов определяется в зависимости от применяемой системы налогообложения. При использовании нескольких налоговых режимов информация о размере полученного дохода суммируется. Если индивидуальный предприниматель осуществлял деятельность не целый год, он должен рассчитать к уплате страховые взносы за те периоды, когда велась деятельность. При этом индивидуальные предприниматели, призванные в Вооруженные силы Российской Федерации по мобилизации, за период прохождения военной службы не платят фиксированные взносы за себя.

Уплата налогов за третьих лиц Долговой центр Иркутской области сообщает, при уплате налогов иным лицом в платежном документе следует указать значения реквизитов плательщика, чья обязанность по уплате платежей в бюджет исполняется (КПП, ИНН). Если осуществляется уплата за физических лиц, в поле «КПП» плательщика указывается - «0».

Для осуществления платежей, администрируемых налоговыми органами, ФНС России рекомендует воспользоваться электронным сервисом «Заполнить платежное поручение», размещенном на официальном сайте ФНС России www.nalog.ru. А также воспользоваться сервисом «Уплата налогов за третьих лиц» https://service.nalog.ru/payment/ 03.07.2024 Важно правильно заполнять реквизиты в платежных документах на уплату ЕНП Межрайонная ИФНС России № 24 по Иркутской области обращает внимание налогоплательщиков на правила заполнения реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации. Неверно оформленные платежные документы Управление Федерального казначейства по Тульской области относит в разряд невыясненных поступлений, что приводит к невозможности отражения таких платежей в информационных ресурсах налоговых органов и образованию задолженности, а также применению штрафных санкций. Самой распространенной ошибкой является неверное указание реквизита «Номер счета получателя». Плательщики часто ошибаются в количестве нулей в его номере. Обращаем внимание! Номер счета получателя должен содержать 20 цифр и заканчиваться на два нуля.

Реквизиты для заполнения платежных документов: Наименование банка получателя средств: Отделение Тула Банка России//УФК по Тульской области г. Тула; БИК банка получателя средств (БИК ТОФК): 017003983; Номер счета банка получателя средств: 40102810445370000059; Получатель: Казначейство России (ФНС России); ИНН 7727406020 КПП 770801001

Номер счета получателя средств: 03100643000000018500. 19.06.2024 Налогоплательщик вправе заявить об отмене зачета положительного сальдо ЕНС, произведенного по ранее представленному им заявлению Налогоплательщик вправе распорядиться суммой денежных средств, формирующих положительное сальдо единого налогового счета (ЕНС), путем зачета в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса) (ст. 78 НК РФ). Для этого в электронной форме (по ТКС или через «Личный кабинет налогоплательщика») необходимо направить в налоговой орган по месту своего учета заявление, которое подписывается усиленной квалифицированной электронной подписью. Форма и формат заявления утверждены ФНС России. Зачет денежных средств, формирующих положительное сальдо ЕНС, налоговый орган осуществляет не позднее дня, следующего за днем поступления заявления о зачете переплаты. Для успешной обработки заявления необходимо правильно заполнить его реквизиты: КБК, ОКТМО, срок уплаты налога (в соответствии со ст. 57 НК РФ), который на дату подачи заявления еще не наступил. При этом если срок уплаты налога выпадает на выходной или праздничный день, то он переносится на ближайший рабочий. В соответствии с налоговым законодательством налогоплательщик вправе подать заявление об отмене зачета положительного сальдо ЕНС в счет исполнения предстоящей обязанности по уплате конкретного налога, произведенного налоговым органом по его заявлению. Заявление об отмене зачета направляется в электронной форме с усиленной квалифицированной электронной подписью по ТКС или через «Личный кабинет налогоплательщика» в налоговый орган по месту учета, куда ранее направлялось заявление о зачете переплаты. В нем нужно корректно заполнить следующие реквизиты: дату заявления о зачете; сумму, указанную в заявлении; КБК; ОКТМО; срок уплаты налога, отраженный в заявлении о зачете; сумму, на которую отменяется зачет. При отмене зачета ранее зачтенная сумма последовательно, начиная с сумм, зачтенных в счет уплаты конкретного налога с наиболее ранним сроком уплаты, признается ЕНП и будет отражена в сальдо ЕНС не позднее следующего рабочего дня после подачи заявления. При этом если сумма положительного сальдо зачтена по какому-то иному основанию, отменить зачет не получится. Так, например, не получится отменить зачет, если суммы зачтены в счет исполнения решений налоговых органов о привлечении (об отказе в привлечении) к ответственности за совершение налоговых правонарушений или автоматически зарезервированы налоговым органом в счет исполнения предстоящей обязанности по уплате НДФЛ, страховых взносов на основании представленных уведомлений об исчисленных суммах налогов и взносов до срока уплаты.

Кроме того, при наличии у налогоплательщика - физического лица налогового уведомления, сумма, формирующая положительное сальдо его ЕНС, признается зачтенной в счет исполнения предстоящей обязанности по уплате указанных в налоговом уведомлении налогов (п. 8 ст. 78 НК РФ).Отмена такого зачета НК РФ не предусмотрена.Однако в соответствии с законодательством такая переплата может быть направлена на погашение задолженности по иным налогам, сборам, страховым взносам соответствующего лица. 10.06.2024 Новая услуга для налогоплательщиков на портале Госуслуг Налоговая служба не только постоянно расширяет перечень услуг в электронном виде, но и совершенствует способы их предоставления. Теперь налогоплательщикможет получать уведомления для уплаты налогов на имущество и НДФЛ и требования об уплате задолженности по налогам не только в «Личном кабинете налогоплательщика для физических лиц» на сайте ФНС России, но и на Едином портале госуслуг (ЕПГУ). Для этого зарегистрированный пользователь «Личного кабинета» на ЕПГУ должен сначала там же на портале направить «Уведомление о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ». После этого, получив уведомление или требование, он сможет также уплачивать начисления в режиме онлайн. Таким образом, не только расширены точки доступа к услугам налоговой службы, но и гражданам предоставляется возможность одновременного решения вопросов уплаты налогов при посещении портала Госуслуг по другим основаниям.

При этом нужно учитывать, что направленные налогоплательщику через ЕПГУ налоговые уведомления и требования не будут дублировать заказными письмами по почте, кроме случаев, когда налогоплательщик уведомил налоговый орган о необходимости получения документов на бумажном носителе.Воспользоваться возможностью получения налоговых документов через ЕПГУ можно вне зависимости от наличия доступа к «Личному кабинету налогоплательщика для физических лиц» на сайте ФНС России.Для прекращения получения документов от налоговых органов через ЕПГУ необходимо направить через портал госуслуг соответствующее уведомление в налоговый орган. 24.05.2024

95% льгот по налогам на имущество физических лиц применяется в проактивном порядке Более пяти лет налоговые органы применяют проактивный (беззаявительный) порядок предоставления льгот по налогам на имущество для физических лиц. Он установлен в отношении основных льготных категорий граждан, в том числе для пенсионеров, предпенсионеров, инвалидов, лиц, имеющих трех и более несовершеннолетних детей, владельцев хозпостроек, ветеранов боевых действий, труда, лиц, пострадавших в техногенных катастрофах. При этом им не требуется представлять в налоговые органы дополнительные обращения и документы, подтверждающие установленное НК РФ право на льготы, что предусмотрено п. 3 ст. 361.1, а также п. 10 ст. 396 и п. 7 ст. 407 НК РФ. Так, в 2024 году на основании полученных в электронном виде сведений из Социального фонда России, органов Росреестра, соцзащиты населения в субъектах РФ налоговые льготы применены в отношении 12,4 млн налогоплательщиков – владельцев налогооблагаемого имущества. Если в налоговые органы в рамках межведомственного взаимодействия не поступили сведения о лицах, относящихся ко льготным категориям (например, о тех, которым предоставляются льготы в соответствии с муниципальными правовыми актами), налогоплательщик вправе в любой период обратиться в любой налоговый орган с заявлением о ее предоставлении, указав необходимые документы-основания. Если таковые у налоговых органов отсутствуют, то по информации, указанной в заявлении гражданина, они запросят сведения, подтверждающие право на льготу, у органов и иных лиц. По результатам его рассмотрения физлицу направляется уведомление о предоставлении льготы либо сообщение о мотивированном отказе в этом. Информацию о наличии льгот по видам налогов на имущество (транспортный, земельный налоги, налог на имущество физических лиц) для определённых налоговых периодов у вышеперечисленных льготных категорий лиц можно получить на сайте ФНС России.

В Удостоверяющем центре ФНС России организации и предприниматели могут бесплатно получить программное обеспечение для использования КЭП В Удостоверяющем центре ФНС России теперь можно бесплатно получить программное обеспечение для работы с квалифицированной электронной подписью. Речь идет о КЭП, которые выданы в налоговых органах, у доверенных лиц или в Личном кабинете налогоплательщика ИП и ЮЛ. Безвозмездное использование ПО возможно в течение всего срока действия ключей КЭП, получить его можно на портале.

Использовать ПО бесплатно могут только пользователи УЦ ФНС России, получившие КЭП после 4 апреля 2024 года, на основании лицензионного соглашения, заключенного с компаниями – разработчиками ПО: Подробнее о том, как и где получить КЭП, какие документы при этом нужны можно узнать на официальной странице УЦ ФНС России.

Получить свидетельство о постановке на учет иностранному гражданину поможет электронный сервис налоговой службы В п. 7 ст. 83 НК РФ закреплен порядок постановки на учет в налоговом органе физического лица, не являющегося индивидуальным предпринимателем. Для этого гражданину необходимо подать в любой налоговый орган по выбору заявление по форме № 2-2-Учет. Иностранные граждане одновременно с заявлением должны представить следующие документы: вид на жительство с отметкой о регистрации по месту жительства в России, паспорт с отметкой о регистрации по месту проживания, документ, удостоверяющий личность иностранного гражданина, отрывную часть бланка уведомления о прибытии с отметкой органа миграционного учета или миграционную карту с отметкой о регистрации по месту временного пребывания. С пакетом документов можно обратиться в налоговую инспекцию или подразделение МФЦ лично, либо направить нотариально заверенные копии заказным письмом. Кроме того, подать заявку возможно с помощью сервиса ФНС России «Подача заявления физического лица о постановке на учет». Ресурс позволяет заполнить и отправить заявление и получить информацию о состоянии его обработки, а также выбрать любой налоговый орган, обслуживающий физических лиц, для личного посещения с целью получения свидетельства.

Представить отчет по зарубежным счетам и иностранным электронным кошелькам физлицам необходимо до 3 июня 3 июня для физических лиц – резидентов истекает срок представления налоговым органам отчетов за 2023 год о движении денежных средств и других финансовых активов по зарубежным счетам, а также по иностранным электронным кошелькам. Резиденты обязаны представлять отчеты ежегодно до 1 июня года, следующего за отчетным годом. Поскольку 1 и 2 июня в этом году выходные дни, то предельный срок представления отчетов переносится на ближайший рабочий день – 3 июня. Отчеты представляются по правилам и форме, утверждённым постановлением Правительства РФ от 12.12.2015 №1365. Форма отчета размещена также на сайте ФНС России в разделе «Валютный контроль». Отчет может быть представлен в электронной форме через личный кабинет налогоплательщика, в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота, а также на бумаге лично, через представителя, на имя которого оформлена соответствующая доверенность, либо заказным почтовым отправлением с уведомлением о вручении. Лицам, которые в 2023 году проживали за рубежом в совокупности более 183 дней, представлять отчеты за 2023 год не требуется. Также не требуется представлять отчеты по зарубежным счетам, открытым на территории ЕАЭС или в странах, участвующих в автоматическом обмене финансовой информацией, и когда зачисление или списание по счету или остаток денежных средств по состоянию на конец отчетного года не превышают 600 тыс. рублей соответственно (эквивалентную сумму в иностранной валюте). Отчеты по иностранным электронным кошелькам не представляются, если общая сумма зачисленных на них средств за отчетный год не превышает сумму, эквивалентную 600 тыс. рублей.

Утвержден порядок проведения налогового мониторинга для операторов лотерей Утвержден порядок проведения налогового мониторинга с использованием информационных систем для компаний, которые проводят лотереи. Соответствующий приказ ФНС России от 16.05.2024 № ЕД-7-23/390@ подписан руководителем Службы. В рамках взаимодействия с оператором лотереи налоговому органу предоставлен доступ к информационной системе организации, операционному хранилищу данных, процессинговой системе офлайн-билетов, лотерейному процессингу бестиражных лотерей и службе фискализации. В приказе прописаны контрольные мероприятия, предусмотренные для участников налогового мониторинга – операторов лотерей. На основании данных налоговой декларации по налогу на прибыль контролируется полнота отражения выручки от лотерей, корректность формирования призового фонда и расчета целевых отчислений, расходы в виде агентского вознаграждения распространителей. Также контролируются соблюдение сроков депонирования невостребованных выигрышей и их зачисления в федеральный бюджет, фактические выплаты выигрышей и уплата НДФЛ с них в бюджет, правильность отражения в учете реализованного лотерейного билета. Проверяются данные физических лиц, получивших выигрыш в сумме менее 15 тысяч рублей.

23.05.2024 Как правильно уплатить пени, начисленные на отрицательное сальдо единого налогового счета Неуплата платежей (налогов, сборов, страховых взносов, авансовых платежей по налогам) в срок или уплата в меньшем размере может привести к образованию отрицательного сальдо единого налогового счета (ЕНС). В этом случае начисляются пени. Важно, что пени начисляются в отношении общей суммы недоимки по налогам (сборам, страховым взносам) за каждый календарный день просрочки исполнения обязанности по уплате налогов начиная со дня возникновения недоимки по день (включительно) исполнения совокупной обязанности по уплате налогов (п. 3 ст. 75 НК РФ). При оплате суммы отрицательного сальдо ЕНС, актуального на дату уплаты, следует учитывать, что текущее сальдо не содержит сумму пеней, которые будут начислены на задолженность по налогам за день, в котором производится оплата. Таким образом, для погашения отрицательного сальдо ЕНС в полном объеме следует либо доплатить оставшуюся сумму пеней, начисленных за день уплаты, либо увеличить сумму платежа на сумму причитающихся пеней за день, в котором произведена оплата задолженности. Для расчета пени необходимо знать размер недоимки, количество дней просрочки и ключевую ставку Банка России, действовавшую в период просрочки (п. п. 3, 4 ст. 75 НК РФ). Пеня за каждый календарный день определяется в процентах от суммы задолженности: - для физических лиц, включая индивидуальных предпринимателей, - 1/300 ключевой ставки ЦБ РФ; - для организаций в отношении суммы отрицательного сальдо ЕНС, сформированного в связи с неисполненной обязанностью по уплате налогов, непрерывно существующей до 30 календарных дней (включительно), -1/300, а с 31 календарного дня – 1/150 ключевой ставки ЦБ РФ.

Если ключевая ставка Банка России в периоде просрочки изменялась, пени рассчитываются отдельно за дни, в которых действовала та или иная ставка. 17.05.2024 В 2024 году вкладчикам банков впервые начислят НДФЛ с доходов в виде процентов по вкладам В 2024 году вкладчикам банков впервые начислят НДФЛ с доходов в виде процентов по вкладам в части превышения произведения 1 млн рублей и максимального значения ключевой ставки Банка России из действовавших по состоянию на первое число каждого месяца в налоговом периоде (в 2023 году - 15%). Таким образом, налог за прошлый год необходимо уплатить в отношении суммы процентов по всем вкладам гражданина, превышающей 150 тыс. рублей. Налог на вклады введен в 2021 году, однако в качестве меры поддержки для граждан такие доходы в 2021 и 2022 годах освобождались от налогообложения. Данные о выплаченных процентах поступают в налоговые органы из банковских учреждений. Они отражены в «Личных кабинетах» налогоплательщиков на сайте ФНС России. НДФЛ будет исчислен по ставке 13 % и включен в налоговое уведомление для уплаты не позднее 02.12.2024. При этом при определении дохода по банковским вкладам не учитываются проценты по эскроу-счетам и вкладам в рублях со ставкой не более 1 % в течение всего года. Доходы в иностранной валюте пересчитываются в рубли по официальному курсу ЦБ России на дату фактического получения доходов в виде процентов.

Как продлить срок действия электронной подписи, не посещая налоговый орган Осуществить перевыпуск сертификата ключа проверки квалифицированной электронной подписи (КЭП) индивидуальные предприниматели и юридические лица могут, не посещая налоговый орган. Для пользователей сайта налоговой службы это займет всего несколько минут. Если налогоплательщик имеет действующую КЭП, ранее полученную в Удостоверяющем центре ФНС России, и с ее помощью авторизовался в своем «Личном кабинете» юридического лица или индивидуального предпринимателя, он может продлить действие электронной подписи дистанционно прямо из сервиса. Подписать заявление на перевыпуск КЭП и направить запрос на изготовление новой подписи юридические лица могут в разделе «Заявления. Запросы», индивидуальные предприниматели - «Услуги. Сервисы». Новую (перевыпущенную) КЭП можно записать только на тот носитель, на который изначально был получен сертификат.

Налогоплательщики могут подать заявление на отсрочку или рассрочку по налогам онлайн Через «Личные кабинеты налогоплательщиков» для юридических, физических лиц и индивидуальных предпринимателей можно подать заявление на отсрочку или рассрочку по уплате налоговых платежей. Граждане могут заполнить форму заявления в разделе «Рассрочка по налоговым платежам»/ «Каталог обращений», индивидуальные предприниматели – в разделе «Изменить срок уплаты»/ «Жизненные ситуации», юридические лица – в разделе «ЕНС»/ «Заявления. Запросы». В «Личных кабинетах» также есть удобные подсказки о том, какие обязательные документы необходимо загрузить в каждое поле. Решение налогового органа по результатам рассмотрения заявления направят также налогоплательщику в его «Личный кабинет». Дополнительную информацию о предоставлении отсрочки или рассрочки по уплате налогов можно получить с помощью интерактивного помощника.

На получение налоговых уведомлений через портал госуслуг дали согласие 5,5 млн граждан Более 5,5 млн налогоплательщиков уже подписались на рассылку налоговых уведомлений через портал госуслуг. Для получения рассылки зарегистрированные в единой системе идентификации и аутентификации (ЕСИА) физические лица могут направить специальное уведомление (согласие). На основании такого согласия налоговый орган разместит в личном кабинете пользователя ЕПГУ адресованное ему налоговое уведомление после его формирования. Там же гражданин сможет онлайн оплатить начисления налогов. При этом налоговые уведомления не будут дублироваться на бумаге заказными письмами, кроме предусмотренного п. 2 ст. 11.2 НК РФ случая. Воспользоваться правом на получение налоговых уведомлений через ЕПГУ можно в любой момент вне зависимости от наличия доступа к личному кабинету налогоплательщика. От рассылки можно отписаться. Для этого нужно подать соответствующее уведомление. В таком случае налоговое уведомление будет направляться по почте заказным письмом или через личный кабинет налогоплательщика для тех, у кого он есть. Порядок направления документов (сведений), представляемых физическим лицом в налоговый орган через личный кабинет на ЕПГУ, установлен приказом ФНС России от 14.06.2023 № ЕА-7-6/396@.

При непредставлении декларации о доходах налоговая служба вправе произвести доначисление по результатам проверки Срок направления в налоговые органы декларации по форме 3-НДФЛ за 2023 год истек 2 мая. В случае непредставления отчетности налоговый орган вправе провести в отношении налогоплательщиков, обязанных отчитаться за указанный период, камеральную налоговую проверку на основе имеющихся документов (информации) и осуществить соответствующие доначисления. За несвоевременную подачу декларации в налоговый орган по месту учета предусмотрен штраф - 5% не уплаченной в установленный срок суммы налога, подлежащей уплате на основании декларации, за каждый полный или неполный месяц со дня, установленного для ее представления. При этом он не может превышать 30% указанной суммы и составлять менее 1 тыс. рублей. Также у граждан есть право подать декларацию 3-НДФЛ с целью произвести перерасчет НДФЛ с применением налоговых вычетов в сумме расходов на приобретение жилья, лечение, обучение и др. В этом случае документ можно подать в любое время в течение всего года.

10.04.2024 Направляя требование, налоговая служба предупреждает о необходимости уплаты задолженности Налогоплательщик обязан самостоятельно в установленный законодательством срок исполнять обязанности по уплате налогов и взносов (п. 1 ст. 45 НК РФ). Если уплата не произведена вовремя на едином налоговом счете (ЕНС) налогоплательщика образуется отрицательное сальдо, наличие которого является основанием для направления налогоплательщику требования об уплате задолженности (ст. 69 НК РФ). Требование направляют всем налогоплательщикам - юридическим лицам, индивидуальным предпринимателям и физическим лицам по единой форме. В нем содержится информация о сумме задолженности на момент направления требования (по налогам, авансовым платежам, сборам, страховым взносам, пеням, штрафам, процентам), указан срок исполнения обязанности и меры по взысканию, которые будут предприняты налоговой службой при неисполнении требования. Данный документ формируется один раз и подлежит исполнению до образования положительного или нулевого сальдо ЕНС. Направление отдельного требования по результатам мероприятий налогового контроля, а также уточненных требований не предусмотрено. Обращаем внимание, что требование считается исполненным в случае уплаты задолженности в размере отрицательного сальдо на дату его исполнения. Требование об уплате задолженности могут вручить налогоплательщику лично, направить заказным письмом, в электронной форме - по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Также граждане (физические лица) могут получать налоговые уведомления и требования через личный кабинет на Едином портале государственных и муниципальных услуг (ЕПГУ), предварительно направив уведомление из него о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ.

МИФНС России № 24 по Иркутской области (Долговой центр). С введением единого налогового счета действует новый порядок взыскания налоговой задолженности Физические лица не позднее 1 декабря уплачивают транспортный и земельный налоги, налог на имущество и невзысканный работодателем НДФЛ на основании налогового уведомления, которое направляет им налоговый орган. При неуплате в установленный срок на сумму долга ежедневно начисляют пени. С введением единого налогового счета (ЕНС) под задолженностью понимается его отрицательное сальдо и действует новый порядок взыскания. Вначале налоговый орган направляет налогоплательщику - должнику требование об уплате задолженности, где указывается ее размер и срок, в который нужно погасить долг. При неисполнении требования вовремя налоговый орган формирует решение о взыскании (в размере отрицательного сальдо ЕНС), которое размещает в Реестре решений о взыскании задолженности, и направляет заявление мировому судье. В случае удовлетворения судом требований налогового органа в кредитную организацию (банки, в которых у налогоплательщика открыты счета) на основании вступившего в законную силу судебного акта направляется поручение налогового органа на перечисление в бюджет суммы задолженности. При наличии денежных средств на счете должника, банк производит их списание. Поручение налогового органа прекращает действовать с момента формирования положительного либо нулевого сальдо ЕНС. Взыскание задолженности за счет имущества налогоплательщика - физического лица, не являющегося индивидуальным предпринимателем, определены ст. 48 НК РФ. Взыскание задолженности за счет иного имущества должника (наличных денежных средств, другого имущества, за исключением предназначенного для личного пользования, а также имущества, переданного другим лицам без перехода к ним права собственности) осуществляется судебными приставами – исполнителями. При выявлении задолженности по налогу на имущество в отношении недвижимости, принадлежащей несовершеннолетнему, требование о взыскании недоимки налога и пеней в судебном порядке предъявляется к его законным представителям.

Наиболее удобный способ получения сведений об образовавшейся задолженности по налогам – информирование налогоплательщика налоговым органом посредством смс-сообщений или сообщений на адрес электронной почты. Оповещение производится только при наличии задолженности и не чаще, чем один раз в квартал. Налогоплательщик может подать согласие (по установленной форме) на использование такого способа информирования: в электронном виде - через «Личный кабинет», по телекоммуникационным каналам связи или на бумажном носителе - лично в инспекцию или почтовым отправлением. При обращении в офисы МФЦ за документом на уплату налоговой задолженности, должнику сразу предлагают оформить согласие на ежеквартальное информирование. Получая сообщение вовремя, налогоплательщик имеет возможность оперативно погасить долги и исключить начисление пени. Новая услуга для налогоплательщиков на портале Госуслуг Налоговая служба не только постоянно расширяет перечень услуг в электронном виде, но и совершенствует способы их предоставления. Теперь налогоплательщик может получать уведомления для уплаты налогов на имущество и НДФЛ и требования об уплате задолженности по налогам не только в «Личном кабинете налогоплательщика для физических лиц» на сайте ФНС России, но и на Едином портале госуслуг (ЕПГУ). Для этого зарегистрированный пользователь «Личного кабинета» на ЕПГУ должен сначала там же на портале направить «Уведомление о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ». После этого, получив уведомление или требование, он сможет также уплачивать начисления в режиме онлайн. Таким образом, не только расширены точки доступа к услугам налоговой службы, но и гражданам предоставляется возможность одновременного решения вопросов уплаты налогов при посещении портала Госуслуг по другим основаниям.

При этом нужно учитывать, что направленные налогоплательщику через ЕПГУ налоговые уведомления и требования не будут дублировать заказными письмами по почте, кроме случаев, когда налогоплательщик уведомил налоговый орган о необходимости получения документов на бумажном носителе. Воспользоваться возможностью получения налоговых документов через ЕПГУ можно вне зависимости от наличия доступа к «Личному кабинету налогоплательщика для физических лиц» на сайте ФНС России. Для прекращения получения документов от налоговых органов через ЕПГУ необходимо направить через портал госуслуг соответствующее уведомление в налоговый орган.

|

размещенной на сайте Чунского районного муниципального образования, ссылка на chuna.mo38.ru обязательна.

Политика конфиденциальности

Разработка сайта: "Корпоративные информационные системы"